Hiệu ứng Fisher là thuật ngữ được sử dụng ngày càng nhiều trong lĩnh vực tài chính và các mảng liên quan. Vậy nó có ý nghĩa gì và cách sử dụng ra sao? Hãy cùng Anh Thắng Giấu Tên tìm hiểu ngay trong bài viết sau!

Mục lục nội dung

Khái niệm hiệu ứng Fisher

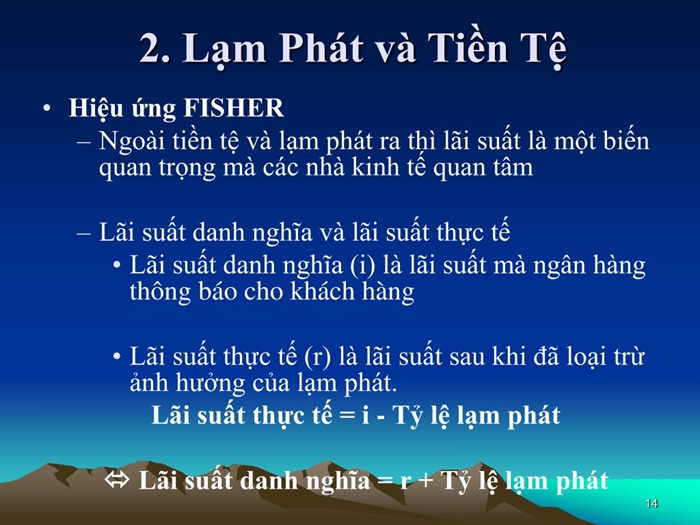

Hiệu ứng Fisher (Fisher Effect) là một lý thuyết trong kinh tế học do Irving Fisher, một nhà kinh tế học người Mỹ, đề xuất. Hiệu ứng Fisher giải thích mối quan hệ giữa lãi suất danh nghĩa, lãi suất thực và tỷ lệ lạm phát kỳ vọng.

Công thức tính lãi suất danh nghĩa theo hiệu ứng Fisher:

- Lãi suất danh nghĩa = Lãi suất thực + Tỷ lệ lạm phát kỳ vọng

Trong đó:

- Lãi suất danh nghĩa là lãi suất mà ngân hàng công bố (lãi suất mà người đi vay và người cho vay thỏa thuận).

- Lãi suất thực là lãi suất đã điều chỉnh theo lạm phát, phản ánh khả năng mua sắm thực tế của lãi suất.

- Tỷ lệ lạm phát kỳ vọng là tỷ lệ lạm phát mà người tiêu dùng và nhà đầu tư dự đoán trong tương lai.

Hiệu ứng Fisher cho rằng khi tỷ lệ lạm phát tăng, lãi suất danh nghĩa cũng sẽ tăng tương ứng, còn lãi suất thực sẽ không bị ảnh hưởng nhiều nếu tỷ lệ lạm phát kỳ vọng đã được tính đến trước đó.

Hiệu ứng Fisher

Vai trò của hiệu ứng Fisher

Hiệu ứng Fisher đóng vai trò quan trọng trong kinh tế học và tài chính, đặc biệt trong việc xác định và hiểu rõ mối quan hệ giữa lãi suất, lạm phát và giá trị thực của tiền. Dưới đây là những vai trò chính của hiệu ứng Fisher:

1. Duy trì ổn định kinh tế và tiền tệ

Hiệu ứng Fisher giúp ngân hàng trung ương điều chỉnh lãi suất danh nghĩa để kiểm soát lạm phát và duy trì sự ổn định kinh tế. Bằng cách dự đoán phản ứng của lãi suất danh nghĩa đối với những thay đổi trong lạm phát, các nhà hoạch định chính sách có thể đưa ra các biện pháp thích hợp nhằm ổn định nền kinh tế và ngăn chặn lạm phát vượt quá tầm kiểm soát.

2. Hỗ trợ hoạch định chính sách tiền tệ

Hiệu ứng Fisher là một công cụ quan trọng cho các ngân hàng trung ương trong việc hoạch định chính sách tiền tệ. Bằng cách hiểu rõ mối quan hệ giữa lãi suất thực, lạm phát và lãi suất danh nghĩa, các nhà hoạch định chính sách có thể quyết định tăng hoặc giảm lãi suất để đạt được các mục tiêu kinh tế như kiểm soát lạm phát hoặc kích thích tăng trưởng kinh tế.

3. Định hướng đầu tư và quản lý tài chính

Hiệu ứng Fisher đóng vai trò quan trọng trong việc giúp các nhà đầu tư và doanh nghiệp đưa ra quyết định đầu tư chính xác. Bằng cách hiểu rõ mối quan hệ giữa lãi suất và lạm phát, các nhà đầu tư có thể tính toán lãi suất thực để đánh giá hiệu quả của các khoản đầu tư sau khi điều chỉnh theo lạm phát, từ đó tối ưu hóa lợi nhuận thực tế.

4. Giúp người cho vay và người đi vay thương lượng lãi suất

Hiệu ứng Fisher đóng vai trò là cơ sở cho các cuộc đàm phán về lãi suất giữa người cho vay và người đi vay. Người cho vay sử dụng nó để đảm bảo rằng họ không mất lợi nhuận thực do lạm phát, trong khi người đi vay có thể sử dụng nó để dự đoán chính xác chi phí vay thực sự của họ sau khi tính đến lạm phát.

5. Đánh giá và dự báo kinh tế vĩ mô

Hiệu ứng Fisher giúp các nhà kinh tế học và các nhà phân tích tài chính đưa ra dự báo về tình hình kinh tế và tài chính, đặc biệt là dự đoán về lãi suất và lạm phát trong tương lai. Điều này giúp điều chỉnh các chiến lược kinh doanh và đầu tư dựa trên các dự báo về xu hướng kinh tế.

6. Hỗ trợ quản lý tài chính cá nhân

Trong quản lý tài chính cá nhân, hiệu ứng Fisher giúp cá nhân tính toán lãi suất thực của các khoản tiết kiệm và đầu tư, đảm bảo rằng họ có thể bảo vệ giá trị thực của tiền trước lạm phát. Điều này giúp các hộ gia đình lập kế hoạch tài chính dài hạn một cách hiệu quả hơn.

Tóm lại, hiệu ứng Fisher đóng vai trò quan trọng trong việc hiểu và dự báo tác động của lạm phát đến lãi suất, từ đó giúp các nhà hoạch định chính sách, nhà đầu tư, và cá nhân đưa ra các quyết định kinh tế và tài chính hợp lý.

Ứng dụng của hiệu ứng Fisher trong cuộc sống

Hiệu ứng Fisher có nhiều ứng dụng quan trọng trong lĩnh vực kinh tế và tài chính, đặc biệt trong các quyết định liên quan đến lãi suất, đầu tư và chính sách tiền tệ. Dưới đây là một số ứng dụng chính của hiệu ứng Fisher:

- Chính sách tiền tệ: Các ngân hàng trung ương sử dụng hiệu ứng Fisher để dự đoán cách lãi suất danh nghĩa phản ứng với các thay đổi trong tỷ lệ lạm phát. Điều này giúp họ điều chỉnh chính sách tiền tệ để kiểm soát lạm phát và ổn định kinh tế. Nếu lạm phát tăng, ngân hàng trung ương có thể tăng lãi suất danh nghĩa để giữ lãi suất thực ổn định.

- Định giá tài sản và đầu tư: Các nhà đầu tư sử dụng hiệu ứng Fisher để xác định lãi suất thực sau khi tính đến lạm phát. Điều này quan trọng trong việc đánh giá lợi nhuận thực sự từ các khoản đầu tư, ví dụ như trái phiếu và cổ phiếu. Hiệu ứng này giúp nhà đầu tư quyết định liệu lợi tức của một khoản đầu tư có đủ bù đắp cho sự mất giá do lạm phát hay không.

- Quyết định vay và cho vay: Người đi vay và cho vay có thể sử dụng hiệu ứng Fisher để thương lượng lãi suất vay mượn, đảm bảo rằng lãi suất danh nghĩa phản ánh kỳ vọng lạm phát. Người cho vay sẽ muốn lãi suất danh nghĩa đủ cao để bảo vệ lợi nhuận thực, trong khi người đi vay muốn dự đoán chính xác lãi suất thực mà họ phải trả sau khi tính đến lạm phát.

- Dự báo kinh tế: Các nhà kinh tế học sử dụng hiệu ứng Fisher để dự đoán lãi suất danh nghĩa trong tương lai dựa trên kỳ vọng lạm phát. Điều này giúp họ đưa ra dự báo về tình hình kinh tế và thị trường tài chính.

- Lập kế hoạch tài chính cá nhân: Hiệu ứng Fisher có thể được áp dụng trong quản lý tài chính cá nhân, giúp cá nhân và hộ gia đình tính toán lợi tức thực từ các khoản tiết kiệm hoặc đầu tư của họ. Điều này đảm bảo rằng họ có thể đạt được mục tiêu tài chính dài hạn, bất chấp sự thay đổi của lạm phát.

Tóm lại, hiệu ứng Fisher giúp các nhà hoạch định chính sách, nhà đầu tư, và cá nhân đưa ra quyết định tài chính có cơ sở hơn bằng cách hiểu mối quan hệ giữa lãi suất, lạm phát và sức mua thực tế của tiền.

Các số liệu thực tế về của hiệu ứng Fisher

Hiệu ứng Fisher được thể hiện rõ ràng qua mối quan hệ giữa lãi suất danh nghĩa và lạm phát trong thực tế. Dưới đây là một số số liệu và ví dụ thực tế liên quan đến hiệu ứng Fisher:

1. Lạm phát và lãi suất ở Mỹ (1980s)

Vào thập niên 1980, Hoa Kỳ phải đối mặt với lạm phát cao, dẫn đến sự gia tăng mạnh mẽ trong lãi suất danh nghĩa. Ví dụ, vào đầu thập niên 1980, lạm phát hàng năm ở Mỹ đạt mức khoảng 13-14%. Để đối phó với tình trạng này, Cục Dự trữ Liên bang (Fed) đã tăng lãi suất danh nghĩa lên mức trên 20% vào năm 1981. Điều này phù hợp với lý thuyết hiệu ứng Fisher, vì lãi suất danh nghĩa đã tăng lên để bù đắp cho lạm phát cao.

- Lãi suất danh nghĩa: Trên 20% (1981)

- Lạm phát: Khoảng 13-14% (1980-1981)

Lãi suất thực (sau khi điều chỉnh lạm phát) vẫn ở mức dương nhưng khá thấp trong giai đoạn này, vì phần lớn tăng trưởng lãi suất danh nghĩa là do lạm phát cao.

2. Lãi suất và lạm phát ở Nhật Bản (Thập niên 1990 – 2000s)

Trong những năm 1990 và 2000, Nhật Bản trải qua thời kỳ lạm phát thấp hoặc thậm chí giảm phát (giảm giá liên tục). Điều này dẫn đến lãi suất danh nghĩa rất thấp, thậm chí gần bằng 0%. Ví dụ, từ giữa những năm 1990, lạm phát hàng năm ở Nhật Bản thường ở mức 0% hoặc âm, và lãi suất danh nghĩa của Ngân hàng Nhật Bản (BOJ) đã giảm xuống gần bằng 0% từ năm 1999 và duy trì như vậy trong nhiều năm.

- Lãi suất danh nghĩa: Gần 0% (1999 – 2000s)

- Lạm phát: Khoảng 0% hoặc âm (1990s – 2000s)

Điều này cho thấy mối quan hệ mạnh mẽ giữa lạm phát và lãi suất danh nghĩa theo hiệu ứng Fisher, khi tỷ lệ lạm phát thấp hoặc âm, lãi suất danh nghĩa cũng phải giảm theo.

3. Lạm phát và lãi suất tại các nước đang phát triển (Ví dụ: Argentina)

Argentina là một ví dụ điển hình về lạm phát cao và lãi suất danh nghĩa cao. Trong các giai đoạn lạm phát cao, như năm 2019, lạm phát hàng năm ở Argentina vượt quá 50%. Để đối phó với tình hình này, lãi suất danh nghĩa tại nước này đã tăng lên mức trên 70% vào năm 2019, một con số rất cao nhưng cần thiết để giữ cho lãi suất thực không bị âm nghiêm trọng.

- Lãi suất danh nghĩa: Trên 70% (2019)

- Lạm phát: Khoảng 50% (2019)

Trong các nền kinh tế như Argentina, hiệu ứng Fisher rõ ràng khi lãi suất danh nghĩa phải tăng mạnh để bù đắp cho lạm phát, nhằm giữ cho lãi suất thực ở mức dương hoặc ít nhất là không quá âm.

4. Chính sách lãi suất của Ngân hàng Trung ương Châu Âu (ECB)

Sau cuộc khủng hoảng tài chính toàn cầu năm 2008, nhiều nước châu Âu rơi vào tình trạng lạm phát thấp hoặc giảm phát. Ngân hàng Trung ương Châu Âu (ECB) đã giảm lãi suất danh nghĩa xuống mức rất thấp, thậm chí âm đối với lãi suất tiền gửi, để phản ứng với mức lạm phát thấp và thúc đẩy tăng trưởng kinh tế.

- Lãi suất danh nghĩa: Gần 0% hoặc âm (2015 – 2020)

- Lạm phát: Thấp, khoảng 0-1% (2015 – 2020)

Hiệu ứng Fisher trong trường hợp này cho thấy rằng khi lạm phát rất thấp, lãi suất danh nghĩa cũng phải giảm mạnh để duy trì sự cân bằng giữa lạm phát và lãi suất thực.

Tổng kết

Những số liệu thực tế trên cho thấy rằng mối quan hệ giữa lạm phát và lãi suất danh nghĩa theo hiệu ứng Fisher rất rõ ràng. Khi lạm phát tăng, lãi suất danh nghĩa có xu hướng tăng theo, và ngược lại. Điều này giúp đảm bảo rằng lãi suất thực (lãi suất đã điều chỉnh theo lạm phát) không bị ảnh hưởng quá nhiều và duy trì khả năng phản ánh đúng giá trị thực của tiền trong nền kinh tế.

Cảm ơn bạn đã đọc bài viết của Anh Thắng Giấu Tên!

Tài liệu tham khảo

- David Glasner (2011), The Fisher effect under deflationary expectation, Federal Trade Commission

- Paul A.Jonhon (2005), Is it really the Fisher Effect ?, Vassar College Economics Working paper No58

- Ausha Cooray (2003), The Fisher effect : A review of the literature, Macquarie University, Department of Economics

- Maghyereh A.Issa, Haitham A. Al-Zoubi (2006), Does Fisher effect apply in developing countries: evidence from a nonlinear cotrending test applied to Argentina, Brazil, Malysia, Mexico, Ssouth Korea and Turkey.